物件の内見を終え、興奮冷めやらぬまま家へ帰った私は、早速パソコンを開き、冷静に収支の計算をすることにした。

「いやぁ、あの物件めちゃくちゃ良かったなぁ…」と余韻に浸りつつも、不動産投資は感情ではなく数字がすべて。

夢の物件が現実的に“投資”として成り立つのか、しっかりと見極めなければならない。

幸いなことに、筆者は計算が大好きである。

ネットで調べた計算式をエクセルに入力し、ローン返済額、管理費、税金、その他諸経費をすべて考慮した収支シミュレーションを作成。

前回のブログでは「月々の収入が1万円しか残らない」と書いたが、実際に細かく計算してみると、どうやらそれだけの問題ではなかったようだ…。

まずは基本の収支計算

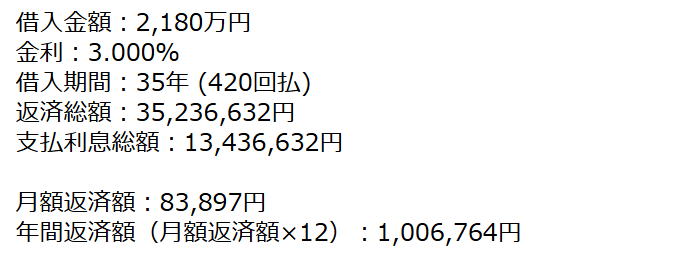

まずは大前提となる物件の価格とローンの条件を整理。

- 物件価格 :2,180万円

- フルローン :2,180万円(自己資金ゼロ)

- 返済期間 :35年

- 金利 :3.0%

そして、想定される家賃収入を考える。

不動産会社いわく、「家賃14万円は取れる」とのことだったが、念のため保守的に見積もって 13万円 で計算することにした。

(14万円で借りてくれる人が現れるかどうかなんて、実際のところ運次第なので…)

では、ここから 毎月の支出 を細かく見ていこう。

毎月の支出

| 項目 | 金額 |

|---|---|

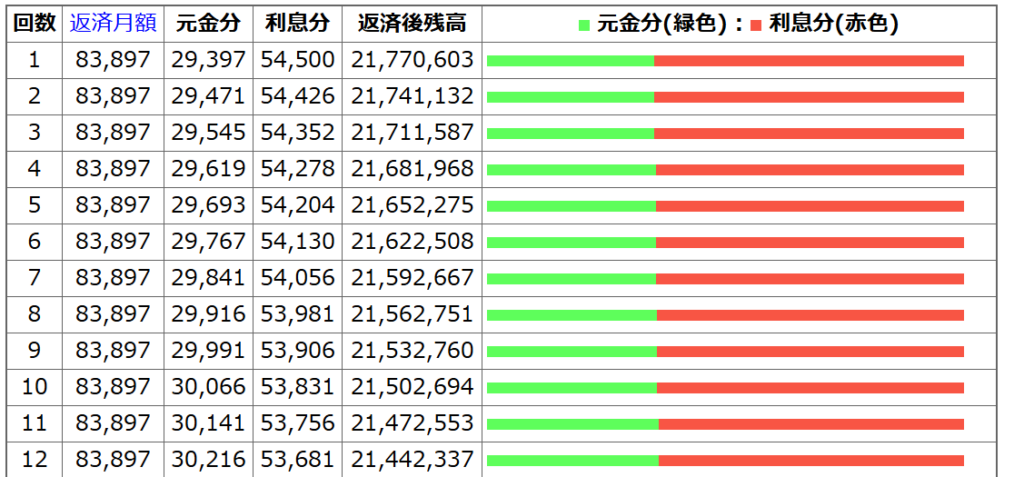

| ローン返済 | 83,897円 |

| 修繕積立費+管理費 | 39,000円 |

| 固定資産税 | 10,000円(年間12万円を月割り計算) |

| 賃貸管理費 | 6,500円(賃貸収入の5%) |

| 合計 | 139,397円 |

・・・ん???

家賃収入13万円なのに、支出が139,397円…!?

これ、どう計算しても 毎月赤字確定 じゃないか…!!

え。。。毎月83000円払って、利子54000円?正気ですか!??

さらに、初期費用という強敵が待っていた

だが問題はこれだけではなかった。

ローンを組む際には、契約時に発生する初期費用がある。

これを無視してはいけない。

- 不動産会社への仲介手数料

(物件価格×3%+6万円) × 1.1(消費税)= 785,400円 - 登記の登録費用

目安として 320,000円 - 火災保険

目安として 50,000円

合計 1,155,400円 …!!!

初期費用「やぁ。」(←さりげなく現れる100万円超えの初期費用)

ええええええええーーーー!!!

もう無理!!!やめて!!!

これはもう、慈善事業なのでは??

毎月赤字な上に、契約時に 120万円 近くの初期費用が飛んでいく…。

これはもう、不動産投資じゃなくて 不動産ボランティア では??

そんな事実を突きつけられ、ふらっふらになった私に、さらに 衝撃的な事実 が襲いかかるのであった…。